劳伦的朋友和家人形容她是个“工作狂”。这位27岁的非盈利专业人士每年收入75,000加币,并通过在学院教学、咨询、承接写作工作、教授急救和健身课程等方式额外赚取20,000加币。近年来,劳伦表示她感到精疲力尽,曾请了六个月的假。

“我会形容自己是个勤奋的工作者,”劳伦说,“但现在,我想开始过活,让我的钱发挥作用。”

劳伦计划减少一些兼职工作,以获得“更多的工作生活平衡”,但她担心自己无法在未来五年内实现购房的目标。

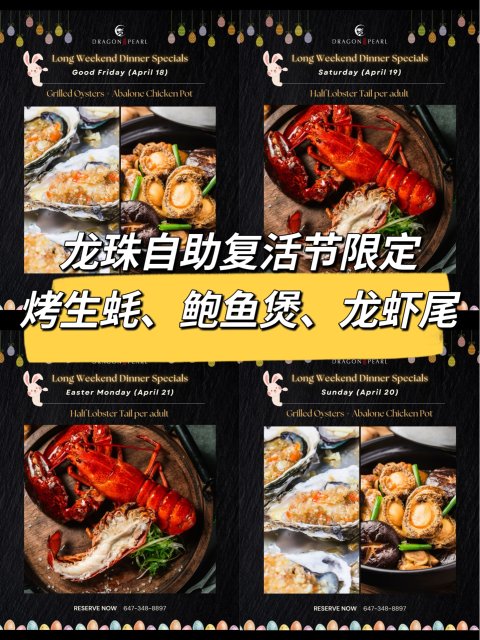

在如此繁忙的日程中,劳伦表示她没有优先考虑准备餐食,承认经常外出就餐——“大约每周五次”,她说。周末,她会和朋友家人共度时光,跑跑腿,补充工作和健康。最近,她因为参加婚礼和生日派对等特殊活动而经常出行。

“我一直尽我所能地储蓄,但我仍然担心,我可能永远无法在多伦多拥有自己的房子,”她说。

劳伦已经充分利用了她的退休储蓄计划(RRSP)和税务优惠储蓄账户(TFSA)。两年前,她从有OMERS计划的政府工作转行到非盈利部门,她说那里“没有那么多的钱,也没有明确的退休金,但他们以四分之一的比例匹配RRSP的贡献,我选择了这个。”

劳伦能否实现健康的工作生活平衡并为购房储蓄?我们让她记录两周的支出,看看她能做些什么。

专家建议:

Jason Heath,Objective Financial Partners的董事总经理这样建议:

“劳伦正在全力以赴地通过在大学教学、承包写作工作、以及在全职工作之外的急救和健身课程教学,把她的收入提高到六位数。

这使她能够偿还学生债务,并充分利用她的退休储蓄计划(RRSP)和税务优惠储蓄账户(TFSA)。问题是她如此忙碌,以至于经常没有时间做饭,但更重要的是,她担心保持工作和生活的平衡。

如果她工作时间减少,可能会因为不那么赶时间而花费更少,所以她的现金流减少,尤其是在交税之后,可能并不会太大。她承认每周经常外出用餐,最后在家里浪费了很多食物。

她希望在接下来的五年里买房,所以新的首次购房储蓄账户(FHSA)对她来说非常合适。特别是因为她可以从其他账户转移资金。如果她将资金从她的RRSP转移到她的FHSA,这可以通过直接转账的方式完成,资金依然可以享受税收优惠。

她不会获得新的税收抵扣,但她将能够从FHSA中免税提取用于合格的首次购房。更好的选择可能是使用她的TFSA,每年取出8,000加币,并在接下来的五年里每年贡献8,000加币的最高额度。这将使她达到最高的40,000加币的FHSA贡献,并在此过程中有可能获得税收抵扣和税款退还。

她可能有足够的现金流来最大限度地使用她的FHSA,但如果她减少了兼职工作,她的TFSA或RRSP是一个备用计划。

劳伦在工作中有一个团体RRSP,公司提供匹配。任何时候,只要雇主愿意给你的账户贡献钱作为员工福利,你都应该接受。她还应该查看其他工作场所的福利,尤其是如果适用的话,残障保险。

她在财务上正选对了所有的选项,但现在她最大的风险是她的健康。如果她有一个阻止她工作的残疾,她需要有替代收入。有些雇主没有残疾保险。

有些雇主提供你可以选择的不同水平的保险。还有些雇主提供一些保险,但可能无法替代你的全部收入。尤其是在劳伦的情况下,她的收入不仅仅是她的工资,还包括她的兼职工作。

劳伦的辛勤工作给了她在财务上一个良好的开端。如果你在高中毕业后做出了正确的财务选择,这会带来很大的改变。也许当时很难意识到,但是在二十多岁时努力工作并尽量避免债务,可以让你在三十多岁甚至更长时间内的生活变得更容易。”

结果:

第一周的支出:480加币。 第二周的支出:465加币。

启示:

“作为一个在加拿大出生的华人,我从16岁开始就继承了多工作的心态,”劳伦说,“我已经准备好关注我的工作生活平衡,”她说,“我明白这么多额外的工作时间是不可持续的……我最终的目标是得到一个高薪的工作,并投资我的钱。”

劳伦同意首次购房储蓄账户是个不错的选择。“由于这是一个新的举措,我对这个账户了解的不多,所以我打算进一步了解它,”她说。

然而,劳伦表示她不认为她应该从她的TFSA账户中提取资金来用于FHSA,“我会选择最大化利用免税避难,并使用其他资金来进行FHSA储蓄,”她说。

文章来自:Toronto Star,版权属于原作者。