买房贷款是一个巨大的题目,之前在《加拿大买房贷款申请流程 | 一帖Get有关房贷的必知事项和操作步骤》已涉及相关内容。本文将补充解释不同身份对房贷的影响,并介绍土豆政府的无息房贷政策及其申请方式。

- 移民身份对贷款的影响

- 无息贷款介绍与申请方式

身份对贷款的影响

本质上说,信贷机构看重的不是借款人的身份,而是偿还能力。那么偿还能力由什么来体现呢?一是工作收入,二是信用分数。对于新移民或学签、工签持有者来说,不是缺乏稳定的收入来源,就是因居住时间短而没有积累足够的信用记录,从而导致了过高的贷款门槛。而弥补以上缺陷的主要手段,通常就是提高首付,和提供除加拿大信用报告以外的其他能证明贷款人有良好信用的文件。

如果是买车需要贷款,那么还有一条,就是还款期不能超出工签与学签的有效期。不同的银行批准贷款的条件不同,以下内容供大家参考。

非永久居民(主要是工签持有者)

非永久居民在加拿大只能购买一套自住房(a one-unit, owner-occupied residential property )。如果不买贷款保险,首付款必须达到房价的35%。如果买CMHC的贷款保险,首付款可以低至10%;如购买Genworth的贷款保险,首付款可低至5%。贷款上限通常为100万加币。

提交房贷申请时,需提供↓

- 有效的工作签证;

- 雇主信;

- 近两次工资单;

- 3个月的银行流水;

- 首付款证明,比如通过银行账单或网银截图证明银行账户中存有高于首付款的金额,且这笔资金已存了一段时间(具体是15天、30天还是90天,各银行规定不同);

- 能支付未来12个月内房贷及利息的存款证明(通常为房价的5%);

- 若在加拿大的信用记录不足,或可提供其他国家银行所开证明作为补充(a letter of reference from your bank in your home country)。

新移民

虽然在近5年内拿到PR的都叫新移民(newcomers),但银行并非对所有新移民一视同仁。若已在加拿大工作两年,并能交房价20%的首付款,则无需购买贷款保险;若工作未满两年,则可能视同非永久居民,即首付款得达到35%才能豁免贷款保险。

具体需要满足哪些条件,还跟各人职业和收入有关。一般来说,新移民申请房贷需要提交的材料包括↓

- 已获得永居权的证明,如枫叶卡;

- 至少3个月的全职工作记录;

- 原住国银行的证明信、租房业主的介绍信、水电费账单等(或可作为信用记录不足的补充材料);

- 雇主信、工作证明(注明职位、年薪等信息并由公司盖章)、近两次工资单;如果是自雇人士,需提供公司营业执照和股权证明;

- 如已居住2年以上,请提供近两年的税单;

- 首付款证明,比如通过银行账单或网银截图证明银行账户中存有高于首付款的金额,且这笔资金已存了一段时间(具体是15天、30天还是90天,各银行规定不同);

- 能支付未来12个月内房贷及利息的存款证明(通常为房价的5%);

一般情况下,如果首付能达到35%,则可以相应减少一些其他的证明材料,比如当下的受雇/收入证明(但还得证明至少曾全职工作3个月)。只要满足银行开出的条件,则贷款利率本地人相同,不会被区别对待。

除了工签和新移民,来加拿大短暂旅游的外国人也可以申请房贷,提供存款证明、收入证明和工作证明即可,但要交15%的炒房税(安省叫Non-Resident Speculation Tax,卑诗省叫Speculation and Vacancy Tax)。

加拿大无息房贷 First-time Home Buyer Incentive (2021年新政)

最新政策

2021年4月,加拿大政府对多伦多,温哥华、维多利亚地区首次购房者贷款额提高!年收入有原来12万提高至15万,最高贷款金额从收入的4倍提高到了4.5倍,最高可贷款额度为67.5万。

FTHBI 政策介绍

首次购房者贷款福利于2019生效,是政府针对加拿大中产家庭的首次购房优惠政策,英文叫First-Time Home Buyer Incentive(简称FTHBI)。

简单来说,就是你可以从政府借到房价的5~10%用作首付。所谓无息,并不是借多少金额就还多少,而是借了多少百分比的房价,就还多少百分比的房价,房价是一个会随时间上涨或下跌的变量。

举个例子,你今天买50万的房子,从政府借到房价的5%,即2.5万加币。还款期到时,若房价涨到100万,你要还100万的5%,就是5万。若房价跌到40万,你还40万的5%,也就是2万。

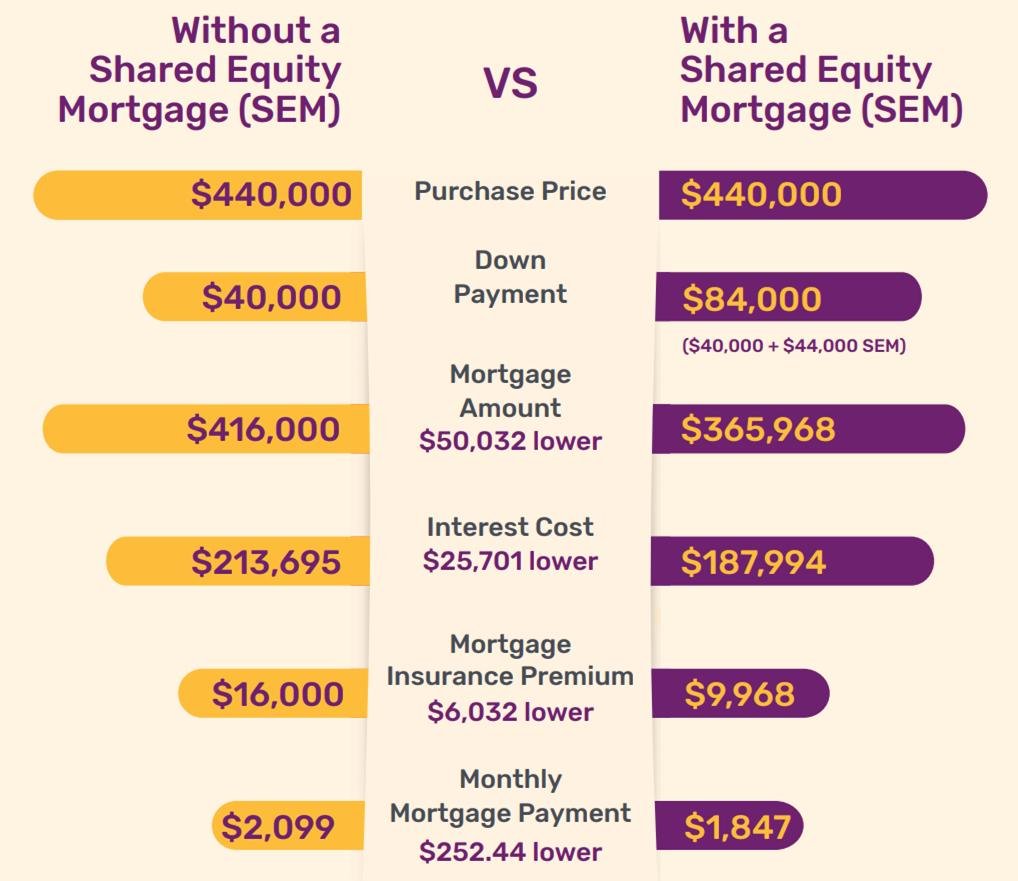

FTHBI存在的意义是让本身只能凑5%首付款的家庭多交5~10%,通过提高首付来降低月供压力。具体案例可参考下图↓

申请条件

要申请FTHBI需满足以下条件:

- 家庭年收入低于120,000加币(多伦多,温哥华、维多利亚地区低于150,000加币)。

- 必须是首次购房。

- 必须自出至少5%的首付款。

- 购买新建房屋可向政府借10%,购买二手房可借5%。

- 加上FTHBI,首付必须低于房价的20%。在加拿大,首付5%~19.99%之间的购房者必须购买房屋贷款保险(即CMHC insurance),所以这个条件就是要求购房者必须买贷款保险。

- 贷款总额(包括FTHBI+银行贷款)不能超过家庭年收入的4倍。以年收入120,000加币、首付19.99%算,就是最多不能买超过564639加币的房产(多伦多,温哥华、维多利亚地区4.5倍)。

- 还款期限为房产卖出时或借款25年后,哪个日期先到就算哪个。可以提前还款,无罚金。

感兴趣的购房者可以通过这个计算器计算能借到多少FTHBI。

申请方法

FTHBI的申请方法很简单,在你获得银行的贷款预批信并且选定欲购房产之后,就可以着手填表了。表格如下↓ (基本上只要签名就可以)

FTHBI - SEM Information Package (PDF)

SEM Attestation and Consent Form (PDF)

把填好的表格给银行(或其他提供借款的机构),银行会代为上交申请。

申请受批之后,需拨打1-(855) 844-4535激活FTHBI。

结语

总的来说,在加拿大申请贷款,除了工作收入之外,最重要的影响因素莫过于信用记录,这就意味着大家落地之后务必立即开设银行账户、尽早申请信用卡、尽量在一个雇主那里长期工作并即时缴付水电费和房租~另,各大银行的放贷政策时而收紧、时而放松,找一个靠谱的房贷经纪也能帮忙制定变通方案以获批房贷哦~

在加拿大怎么给房产做估值(Appraisal)?来看看影响房屋估值有哪些因素吧

君君提示:你也可以发布优质内容,点此查看详情 >>

本文著作权归作者本人和加拿大省钱快报共同所有,未经许可不得转载。长文章仅代表作者看法,如有更多内容分享或是对文中观点有不同见解,省钱快报欢迎您的投稿。

最新评论 2

:感觉这个政府免息贷款有点坑呢。。除非出现极端情况 房价涨幅肯定是能跑赢利率的呀 所以好像还不如直接跟银行贷款呢…

:其实呢我也是这么想的。。。